„Zauważmy na wstępie, że z całą pewnością sama zapowiedź uruchomienia programu wywarła już wpływ na zachowanie uczestników rynku. Pewna, choć naszym zdaniem niewielka część nabywców mogła zrezygnować z zaciągnięcia kredytu za 2% (BK2) a znacząca część wstrzymuje się teraz z zakupem, zwłaszcza z zaciągnięciem kredytu komercyjnego z myślą o skorzystaniu z kredytu #na Start. Bezpośrednim efektem jest zmniejszenie sprzedaży mieszkań w I kwartale 2024 r., która zgodnie z danymi JLL była niższa o 23% kdk i wyniosła na sześciu największych rynkach 11 tys. jednostek.

Jednocześnie zapowiedź uruchomienia programu zachęciła deweloperów do wprowadzenia na rynek w 2024 r. inwestycji adresowanych w części do przyszłych kredytobiorców kredytów na #Start. Na kilku rynkach przyczyniło się to do poprawy relacji oferty do sprzedaży, choć w dwóch przypadkach spowodowało wzrost oferty do rekordowych lub bliskich rekordów poziomów. Mowa tu o Łodzi o Poznaniu, gdzie oferta poszybowała do góry i wyniosła odpowiednio 7,7 i 6,4 tys. jednostek.

Po kolejnych zmianach ustawy liczba kryteriów, od których będzie zależeć kwota kredytu i cena kupowanego mieszkania jeszcze wzrosła. Bez szczegółowej analizy i przymierzenia warunków kredytowania do cen w poszczególnych miastach będzie trudno precyzyjnie oszacować potencjalny wpływ na popyt. Jednak kilka nowych zasad będzie miało kluczowe znaczenie.

Wprowadzone zostało ograniczenie liczby wniosków: do 35 tys. w 2024 r. i do 60 tys. rocznie w podziale na kwartały w trzech kolejnych latach. Już na tej podstawie można wnioskować, że wpływ na sprzedaż w II połowie 2024 r. (suma 35 tys. i 15 tys. z pierwszego kwartału 2025 r.) nie przekroczy połowy efektów programu BK2 (ok 100 tys.). I to niezależnie od tego, w którym miesiącu drugiego półrocza ruszy przyjmowanie wniosków. Zapewne rząd nie będzie się z tym spieszył. W końcu budżet nie jest z gumy, a im później program wystartuje, tym mniej środków na dopłaty w bieżącym roku będzie potrzebne.”

„W nowej wersji programu widać spory wysiłek aby zminimalizować wydatki z budżetu nie zmniejszając przy tym zbytnio liczby dopłat. Może się okazać, że dzięki silnemu (w porównaniu z BK2) ograniczeniu kwot dopłat dla singli przeciętna liczba kredytobiorców w przeliczeniu na jedną transakcję wyraźnie wzrośnie. Innymi słowy, potencjalni kredytobiorcy będą się chętniej łączyć w pary i wspólnie kupować nieruchomości, a jak wiadomo, takie związki są najtrwalsze (dopóki kredyt nie zostaje spłacony). W dodatku nie ma w nowym programie warunku małżeństwa dla bezdzietnych par. Jeśli dodać do tego bardzo łagodne ograniczenia powierzchni kupowanego mieszkania, może się okazać, że, zwłaszcza w początkowym okresie funkcjonowania programu, to bezdzietne pary staną się największą grupą beneficjentów.

Zmienił się wprawdzie zapis o maksymalnym dochodzie kredytobiorców, ale zamiast kwoty brutto dotyczy on dochodu z poprzedniego roku po opodatkowaniu, czyli w przybliżeniu pozostał na tym samym, dość wysokim dla większości miast poziomie. Jednak w Warszawie i kilku innych metropoliach z najwyższymi płacami ten limit może odsiać część potencjalnych beneficjentów.

Odnotujmy, że w ramach programu będzie można także uzyskać dopłatę do kredytu konsumenckiego na tzw. partycypację w TBSach, ale biorąc pod uwagę skalę budownictwa w tym sektorze i kwotę przeciętnej partycypacji nie będzie to miało istotnego znaczenia dla dystrybucji kredytów na rynek sprzedaży mieszkań i budowy domów.

Bardziej istotny może być natomiast zapis „antyflipperski”, czyli wykluczenie możliwości wykorzystania dotowanego kredytu na opłacenie cesji umowy deweloperskiej lub umowy rezerwacyjnej. Nie wiemy niestety, jaka część kredytów BK2 była związana z takimi transakcjami i najprawdopodobniej się tego nie dowiemy. Ta informacja jest dziś istotna dla flipperów albo mających już umowy na niezbyt drogie mieszkania, albo planujących podpisanie umów w najbliższych miesiącach.

Interesującym rozwiązaniem jest podzielenie liczby przyjmowanych wniosków na cztery kwartalne pule. Najbardziej zadowoleni z takiej sytuacji będą bankowcy, zajmujący się udzielaniem kredytów hipotecznych – nie tylko mają oni gwarancję wykonania planów na najbliższe cztery lata, ale będą mogli spokojnie zaplanować zatrudnienie i urlopy.

Ostatnie wnioski mają być złożone do końca grudnia 2027 r. To oczywiście zapis teoretyczny, pieniędzy, o ile program będzie nadal działał, zabraknie na początku października. Rozłożenie rocznego limitu wniosków na kwartalne pule będzie oznaczało na rynkach mieszkaniowych powtarzające się cykle: rezerwacji lokali z myślą o skorzystaniu z kredytu, wyścigu pośredników o złożenie wniosków na początku kwartału, przy czym zapewne najdalej po kilku tygodniach BGK będzie ogłaszał wstrzymanie przyjmowania wniosków, w międzyczasie banki będą pospiesznie procedować złożone wnioski a kredytobiorcy, po otrzymaniu decyzji kredytowej, będą wracać do biur sprzedaży, aby podpisać umowy deweloperskie. Ale chyba lepiej, że będzie to rozłożone na cały rok, a nie skumulowane w jednym okresie w ciągu roku.

Nie jest jasne co się stanie z wnioskami, dla których zabraknie środków w danym kwartale. Czy trafią one na początek listy oczekujących na otwarcie okienka w kolejnym kwartale, czy będą musieli składać wniosek powtórnie?

Przy szacowaniu potencjalnego wpływu nowego programu kredytów #na Start na popyt trzeba też zauważyć, że zerowe oprocentowanie i brak „warunku pierwszego mieszkania” dotyczyć ma tylko rodzin 2+3. W praktyce w przypadku dużych miast z najwyższymi cenami może to mieć neutralny lub nawet negatywny wpływ na popyt na największe mieszkania.

Przy pięcioosobowej rodzinie wygodna przestrzeń do życia to grubo ponad 100 m2, plus miejsce na spore auto lub nawet dwa, pięć rowerów i wiele innych sprzętów, na które w bloku wielorodzinnym z reguły nie ma miejsca. W podobnej lub nawet niższej cenie niż mieszkanie można kupić, także od deweloperów, spory domek z ogródkiem, z sypialniami dla wszystkich członków rodziny i pokojem do pracy zdalnej. Takie domy można wybudować pod miastem na tańszym gruncie i w dodatku dużo szybciej niż sześcio-ośmiopiętrowy blok, nie mówiąc już o różnicy w tempie procedowania pozwoleń na budowę. A niezabudowanych terenów pod zabudowę jednorodzinną z uchwalonymi planami miejscowymi w gminach otaczających metropolie nie brakuje.

Kończąc pierwsze refleksje o nowej wersji programu trzeba zauważyć jeszcze dwie rzeczy: po pierwsze, nadal może się on zmienić w trakcie procesu legislacyjnego, a po wtóre, jeszcze się nie zdarzyło w historii wieloletnich programów wspierających nabywców pierwszych mieszkań, aby pierwsza uchwalona wersja nie była modyfikowana w kolejnych latach funkcjonowania programu.

Jedno jest pewne: niezależnie od tego jakie jeszcze zmiany zostaną wprowadzone do projektu tej ustawy w ciągu dalszego procesu legislacyjnego, jest on pewniakiem do rekordu Guinnessa w kategorii najbardziej skomplikowanego systemu dopłat do kredytów mieszkaniowych.”

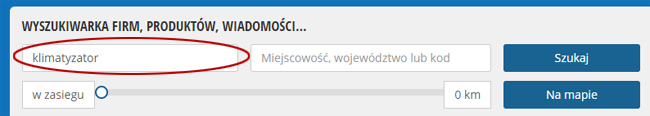

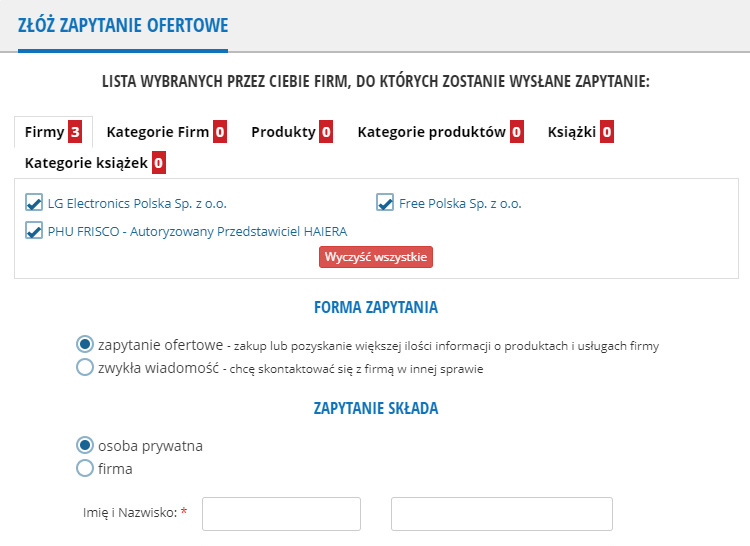

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

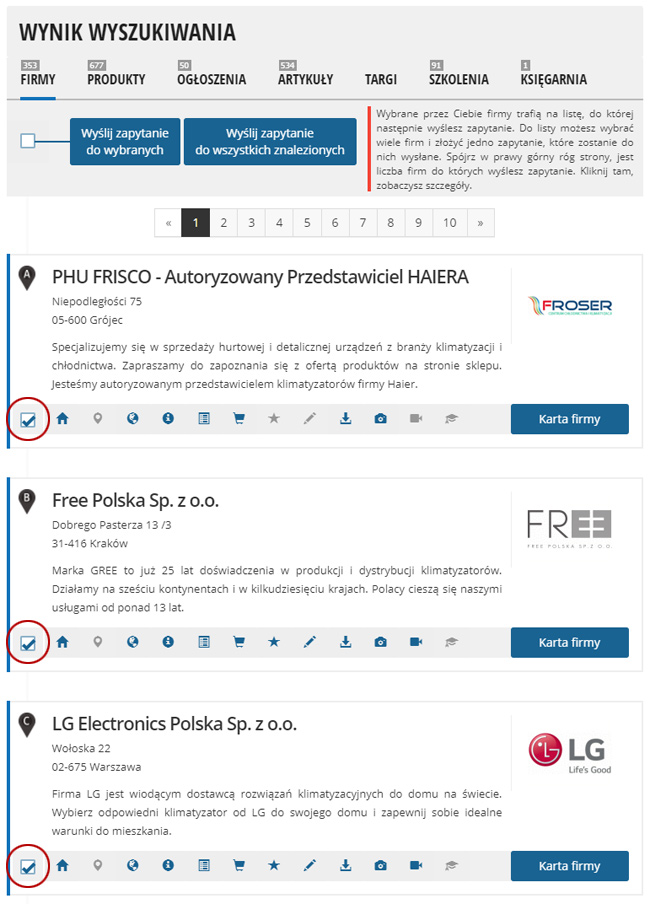

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

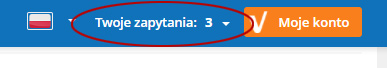

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

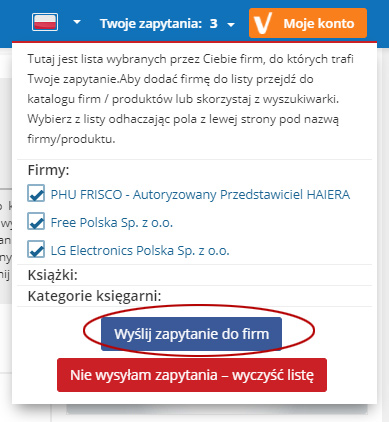

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.