REKLAMA w serwisie

Twoje zapytania: BRAK

EZO: 0

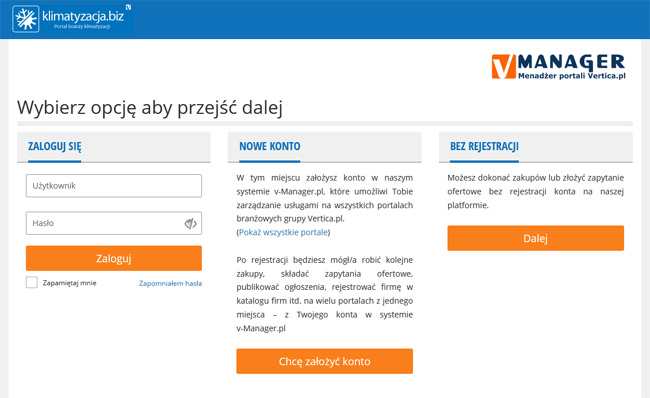

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

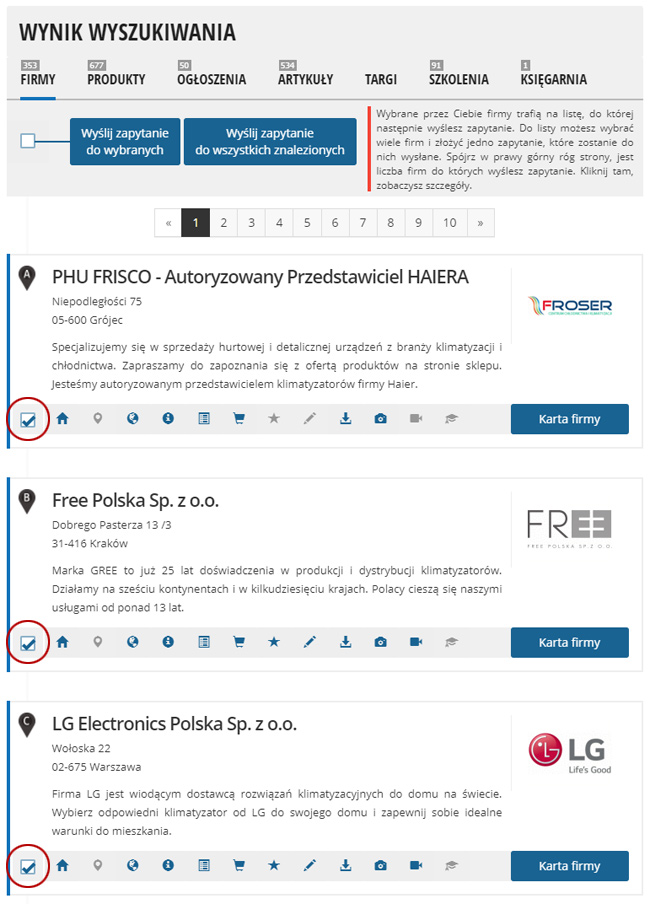

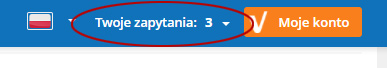

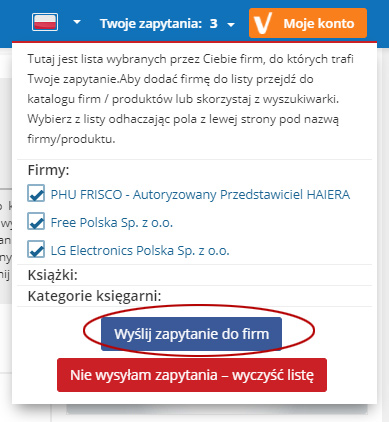

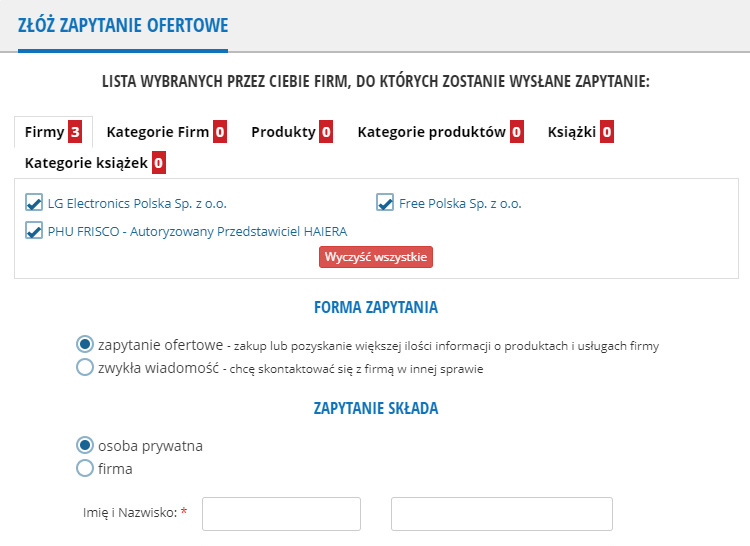

Tutaj jest lista wybranych przez Ciebie firm, do których trafi Twoje zapytanie.Aby dodać firmę do listy przejdź do katalogu firm / produktów lub skorzystaj z wyszukiwarki. Wybierz z listy odhaczając pola z lewej strony pod nazwą firmy/produktu.

Firmy:

Kategorie firm:

Produkty:

Kategorie produktów:

Książki:

Kategorie księgarni:

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Systematycznie umacniamy pozycję rynkową w każdym mieście, w którym prowadzimy działalność. W pierwszej połowie bieżącego roku zakontraktowaliśmy o 16% więcej mieszkań niż przed rokiem. W związku z planowanym rozwojem portfolio projektów deweloperskich zdecydowaliśmy się na pozyskanie dodatkowego kapitału. Emisja obligacji pozwoli nam zabezpieczyć finansowanie kolejnych inwestycji – mówi Mateusz Juroszek, wiceprezes ATAL.

Systematycznie umacniamy pozycję rynkową w każdym mieście, w którym prowadzimy działalność. W pierwszej połowie bieżącego roku zakontraktowaliśmy o 16% więcej mieszkań niż przed rokiem. W związku z planowanym rozwojem portfolio projektów deweloperskich zdecydowaliśmy się na pozyskanie dodatkowego kapitału. Emisja obligacji pozwoli nam zabezpieczyć finansowanie kolejnych inwestycji – mówi Mateusz Juroszek, wiceprezes ATAL.