Rynek obligacji korporacyjnych nadal oferuje deweloperom możliwość pozyskania konkurencyjnego finansowania aktywności inwestycyjnej, w tym zakupu gruntów. Jednak przy obniżonym poziomie zaufania ze strony inwestorów na sukces mogą liczyć tylko bardzo dobrze przygotowane projekty, spełniające rygorystyczne kryteria jakościowe – uważa Tatiana Piechota z firmy doradczej Upper Finance.

Rynek obligacji korporacyjnych nadal oferuje deweloperom możliwość pozyskania konkurencyjnego finansowania aktywności inwestycyjnej, w tym zakupu gruntów. Jednak przy obniżonym poziomie zaufania ze strony inwestorów na sukces mogą liczyć tylko bardzo dobrze przygotowane projekty, spełniające rygorystyczne kryteria jakościowe – uważa Tatiana Piechota z firmy doradczej Upper Finance.

Łączna wartość aktywów netto funduszy obligacji korporacyjnych zwiększyła się od początku roku o 847,6 mln zł, osiągając poziom niemal 17 mld zł. To ważne, bo w styczniu bieżącego roku – po raz pierwszy od dziesięciu miesięcy – wartość aktywów tych funduszy przestała spadać. Utrzymanie wzrostowej dynamiki na poziomie 5 proc. ma symboliczne znaczenie, choć oczywiście daleko nam jeszcze do wartości rynku na poziomie 18,5 mld zł sprzed afery GetBack. Widać zatem symptomy poprawy, ale o powrocie do pełnego zaufania inwestorów, które jest warunkiem trwałego ożywienia, nie może być jeszcze mowy.

Na zmiany zachodzące na rynku obligacji korporacyjnych warto jednak patrzeć nie tylko przez pryzmat samej wartości aktywów. W ciągu ostatnich miesięcy rynek zmienił się bowiem także w innych wymiarach. Istotnie zmniejszyła się liczba inwestorów detalicznych, spłyceniu uległ także rynek dystrybucji, co z kolei nie pozostało bez wpływu na marżowość obligacji. W efekcie rynek koncentruje się na finansowaniu dużych projektów realizowanych przez podmioty mające długą historię finansowania się obligacjami. To dodatkowe wyzwanie dla średniej wielkości spółek, w tym deweloperów, dla których rynek obligacji korporacyjnych jest ważną alternatywą dla kredytu bankowego.

Istotny wpływ na rynek obligacji korporacyjnych miały w ubiegłym roku także zmiany prawa, w tym MIFID2 i wprowadzenie instytucji agenta emisji. Łukasz Gerbszt, wiceprezes Q Securities S.A., podsumowuje rolę agenta emisji w dwóch zasadniczych obowiązkach. Pierwszy z nich polega za zapewnieniu doprowadzenia do powstania obligacji (lub certyfikatów inwestycyjnych), zwłaszcza z perspektywy inwestorów i ochrony ich praw, w sposób niewadliwy oraz zgodny z przepisami prawa i regulacjami KDPW. Drugi obowiązek związany jest z czynnościami technicznymi, polegającymi na doprowadzeniu do zarejestrowania zdematerializowanych obligacji na rzecz inwestorów, tj. na ich rachunkach papierów wartościowych lub na rejestrze sponsora emisji.

Wbrew obawom części uczestników rynku, udział agenta emisji nie wydłużył ani nie skomplikował w istotny sposób samego procesu emisyjnego. Przeciwnie, przy panującej na rynku nieufności zapewnił on inwestorom istotną wartość dodaną. W efekcie liczba i wartość emisji zaczynają powoli wzrastać. Wyzwaniem jest jednak równoczesny wzrost kosztów emisyjnych, wynikający m.in. z dodatkowych opłat na rzecz KDPW. To kolejny czynnik uderzający w podmioty średniej wielkości – także deweloperów, którzy działają na coraz bardziej niskomarżowym rynku. To z kolei może prowadzić do dalszego ograniczenia dywersyfikacji w portfelach funduszy inwestycyjnych.

Mimo krótkookresowych wyzwań fundusze będą rozwijać ofertę zarówno dla inwestorów instytucjonalnych, jak i detalicznych. Na finansowanie nadal będą mogły liczyć także mniejsze, ciekawe, często innowacyjne i realizowane w segmencie premium projekty deweloperskie. Muszą być one jednak odporne na ryzyka i spełniać rygorystyczne kryteria jakościowe. Kluczowa w tym rola sprawdzonego doradcy, który nie tylko przeprowadza analizę zdolności emitenta do pozyskania finansowania oraz obsługi i wykupu obligacji, ale też kompleksowo wspiera go w przygotowaniu dokumentów emisyjnych. Dobrze przygotowane i właściwie zaprezentowane inwestorom projekty w dalszym ciągu mają szansę na pozyskanie konkurencyjnego finansowania w formie obligacji.

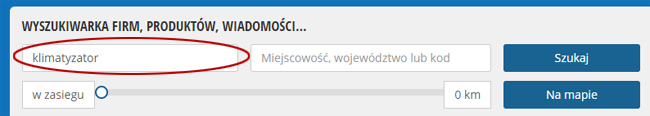

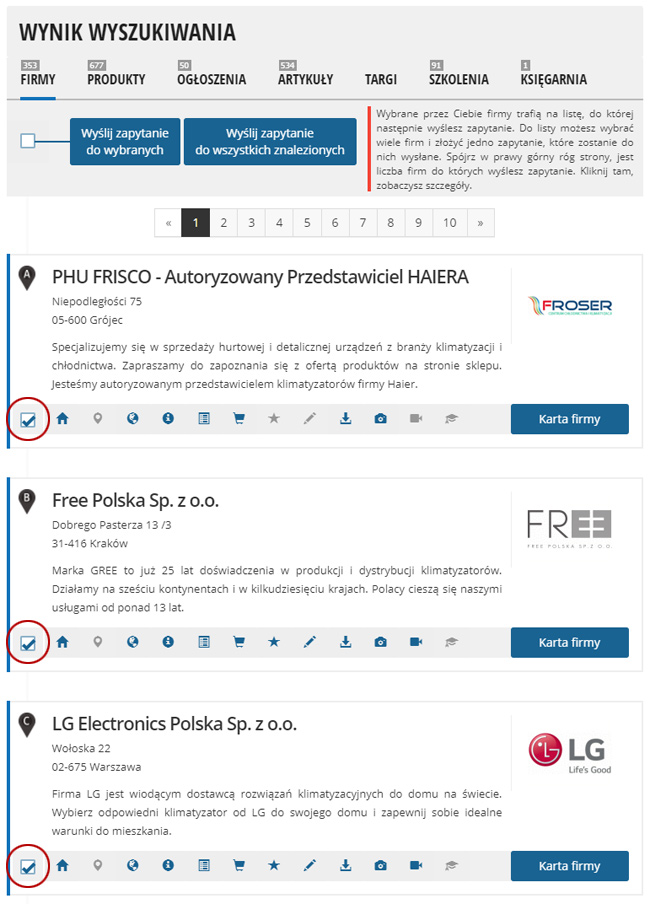

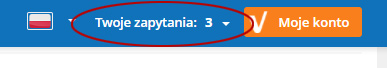

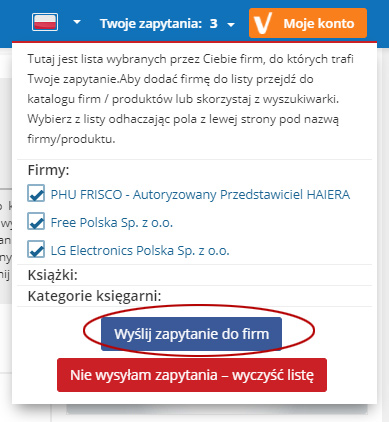

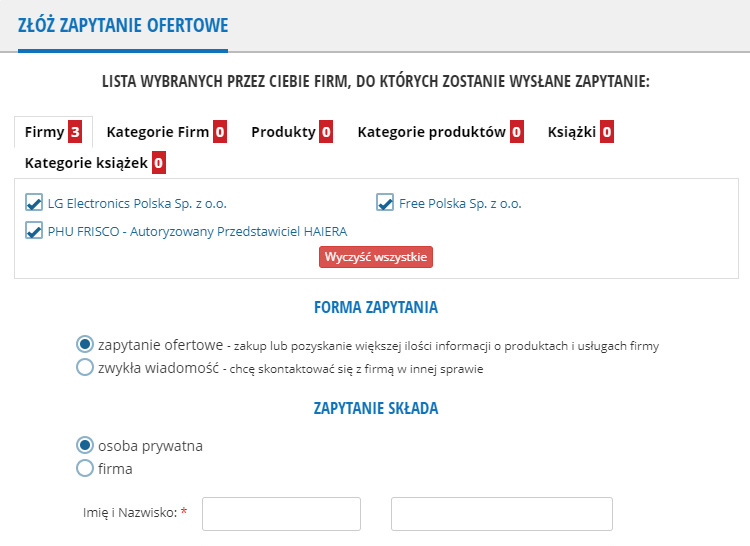

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.